Résilience du manufacturier haute-technologie et essor des secteurs à contenu numérique en France de 2010 à 2019

Par

Alors qu’existe un consensus sur les effets négatifs de la désindustrialisation et que l’on s’interroge sur la capacité des gouvernements à honorer les promesses de réindustrialisation (Cour des Comptes, 2023), il est utile de s’attarder sur la dynamique de la spécialisation productive française au cours de la dernière décennie pour remettre en perspective ce processus. On trouve dans le Rapport sur le tissu productif français publié par l’OFCE le 12 octobre 2023 des éléments d’appréciation de la réalité de la désindustrialisation. Mettre cette dernière en perspective de la dynamique de l’ensemble du tissu productif permet d’une part de mieux en apprécier l’amplitude et d’autre part de tempérer les inquiétudes qui y sont associées.

Confortant la tendance à la tertiarisation des économies, le rapport sur le tissu productif français au cours de la dernière décennie met en évidence la résilience du manufacturier haute technologie (HT) et le dynamisme des services des TIC et plus généralement des activités intensives en emplois numériques.

Au cours de la dernière décennie, le tissu productif marchand a poursuivi sa tertiarisation sans évincer l’industrie de haute technologie

Bien sûr, la part de l’industrie dans le PIB a diminué en France et la diminution s’observe en nombre d’entreprises et en emplois. Pour correctement apprécier cette évolution, il faut ne pas ignorer que les parts des secteurs dans le PIB sont des ratios interdépendants. La baisse de la part de l’industrie est le résultat d’un différentiel de croissance entre les différents secteurs qui font le total de la valeur ajoutée marchande. En 2010, sur la base des données d’entreprises, la part de l’industrie dans le total marchand productif (hors agriculture, finance et immobilier) était de 28,3%1. Si la valeur ajoutée de tous les secteurs avait évolué exactement au même rythme, alors la part serait restée la même. Si au contraire, le secteur du tourisme et le secteur financier croissent à des rythmes plus élevés, la part des autres secteurs en est diminuée relativement, et cela même si ces derniers croissent à un rythme élevé. Ce qui compte est donc le différentiel de croissance pour l’évolution des parts et de la spécialisation2.

1 Le secteur marchand productif est défini ici comme l’ensemble des activités productives principalement marchandes hors agriculture, activités financières et immobilières. Les activités d’éducation et de santé sont donc exclues. La valeur ajoutée étudiée représente 1052,8 milliards d’euros en 2019 et 1,9 million d’entreprises. L’unité statistique retenue est l’entreprise en tant qu’unité légale. Voir encadré sur le champ de l’étude page v-vi du Rapport sur le tissu productif GEBS (2023).

2 On raisonne sur la valeur ajoutée hors agriculture, finance, immobilier et services principalement non marchands, ce qui réduit le dénominateur dans le calcul des parts, d’environ 50% relativement au PIB. Rappelons que le PIB français inclut la valeur ajoutée non-marchande qui représente, selon environ un quart du PIB et dont la part est restée assez constante en 10 ans en France, comme en Allemagne, ce qui suppose que les activités non-marchandes ont crû au rythme du PIB. Raisonner sur le PIB marchand ou total est donc sans incidence sur les conclusions relatives à la spécialisation productive.

3 La distinction entre les secteurs HT et BT repose sur le contenu en R&D de la valeur ajoutée en accord avec la typologie de l’OCDE. Le manufacturier HT inclut la pharmacie, l’automobile, les machines & équipements, les matériels de transport, l’informatique & électronique, les équipements électriques et la chimie. Le Manufacturier BT inclut le reste.

Sur la période 2010-2019, on observe un différentiel de croissance entre l’industrie et le reste de l’économie : la valeur ajoutée du secteur marchand a augmenté à un rythme moyen annuel de 2,1 % alors que la valeur ajoutée du manufacturier augmentait de 1,2 %. Mais si on sépare le manufacturier haute technologie (HT) du manufacturier basse technologie (BT), on observe que le manufacturier HT a crû plus vite en moyenne sur l’ensemble de la période (+2,4 %) et surtout de 2015 à 2019 (+3,5 %) alors que la valeur ajoutée du manufacturier BT n’a augmenté que de 0,3 % en moyenne sur la décennie3.

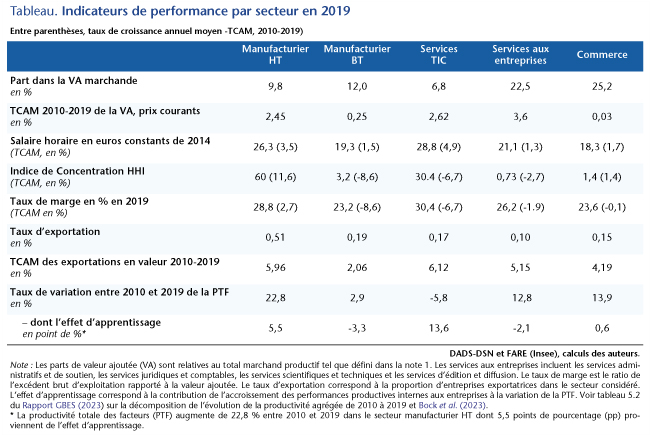

Les secteurs manufacturiers HT et BT représentent en 2019 respectivement 9,8 % et 12 % de la valeur ajoutée marchande. Ce qui fait un total de près de 22 %. Si on y ajoute les secteurs industriels de l’eau et électricité et des activités extractives, l’industrie représente 26,1 % du secteur marchand productif. Comme on l’a dit, cette part atteignait 28,3 % en 2010. Or, on doit principalement au secteur manufacturier BT la diminution de la part de l’industrie sur la décennie. On observe donc bien la résilience de l’industrie manufacturière de haute technologie qui se distingue de l’industrie manufacturière de BT non seulement en matière de croissance de la valeur ajoutée mais également en niveau de salaire horaire moyen, de productivité du travail et de niveau des taux de marge moyen (voir Tableau).

Par ailleurs, on observe une claire divergence d’évolution entre les secteurs manufacturiers HT et BT en matière de concentration : le manufacturier HT connaît la plus forte augmentation de la concentration4 à partir de 2014 alors que le manufacturier BT devient plus concurrentiel. La dynamique du manufacturier HT signale l’adaptation du secteur à la pression concurrentielle internationale, aux contraintes des coûts fixes croissants des investissements en R&D et peut expliquer la croissance des taux de marge en raison d’une augmentation du pouvoir de marché des plus grosses entreprises du secteur5.

4 Celle-ci est mesurée par l’indice HHI pour Hirschman-Herfindhal Index qui mesure la concentration en sommant les parts de marché des entreprises au carré pour l’ensemble du marché de référence.

5 La dynamique de concentration du manufacturier HT a même gouverné la concentration du tissu productif sur la décennie : le secteur marchand s’est en moyenne déconcentré de 2010 à 2015 (-2,0 % en taux de croissance annuel moyen du HHI) et fortement concentré de 2015 à 2019 (+11,5 %) en grande partie en raison du poids croissant des dix premières entreprises (+4,8 %), en cohérence avec les évidences européennes.

Le premier enseignement est donc qu’il faut distinguer manufacturier HT et manufacturier BT quand on parle de désindustrialisation. Par ailleurs, il convient de revisiter l’opposition services-industrie.

Il faut dépasser l’opposition services-industrie et reconsidérer le poids et le rôle de l’industrie

En 2019, l’industrie dans son ensemble a un poids dans le secteur marchand (pour le périmètre défini plus haut) équivalent au commerce et aux services aux entreprises6. S’il est d’usage d’opposer l’industrie aux services, cette opposition a ses limites pour apprécier le poids de l’industrie dans les activités de production de l’économie marchande. La tertiarisation est une caractéristique de l’augmentation des niveaux de vie et de l’enrichissement des économies. Elle se traduit par une croissance en volume et en valeur des activités de services comme la finance, le commerce, la construction, le transport. Cette croissance résulte d’une évolution des consommations des agents économiques et du contenu technologique du PIB. Elle résulte aussi de la montée de la valeur des services dans la création de valeur manufacturière et du processus d’externalisation du contenu serviciel des biens et notamment des services aux entreprises. L’ensemble des services est un ensemble hétérogène. Peut-on continuer de mettre ensemble, en vis-à-vis de l’industrie, le commerce, les services scientifiques ou les services de transport par exemple ? Ce qu’on appelle les services regroupent des activités de production très disparates notamment en ce qui concerne les facteurs de production mobilisés.

6 Les services aux entreprises incluent les services administratifs et de soutien, les services juridiques et comptables, les services scientifiques et techniques et les services d’édition et diffusion.

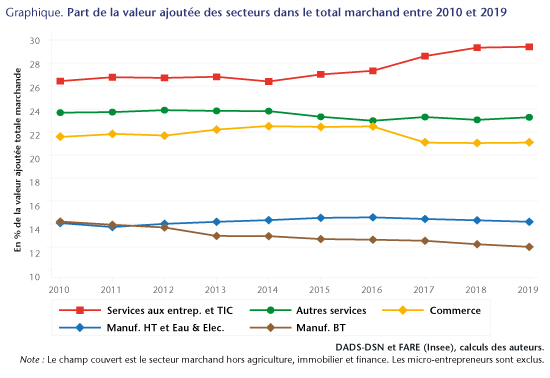

Une analyse qui désagrège les services nous permet d’apprécier de manière plus équilibrée le poids de l’industrie dans le PIB. Ainsi, le poids de l’industrie apparaît comparable au commerce et aux services aux entreprises. Trois cinquièmes de la valeur ajoutée du secteur marchand se partage entre le manufacturier, le commerce et les services aux entreprises. Cette répartition a-t-elle changé entre 2010 et 2019 ? A partir du graphique, on constate une relative inertie de la spécialisation de l’économie au cours de la dernière décennie. Les secteurs qui progressent le plus sont les services aux entreprises et TIC dont la part dans le PIB augmente de 3 points de pourcentage. La part du manufacturier diminue dans son ensemble, le moteur de la baisse se situant dans le manufacturier BT.

Le tableau confirme les poids respectifs des différents secteurs en 2019 et donne (entre parenthèses) les taux de croissance annuels moyens de 2010 à 2019 de l’indicateur s’il y a lieu. Il permet de constater que le niveau de salaire horaire est parmi les plus élevés dans le manufacturier HT et que, d’une part cette caractéristique ne concerne pas le manufacturier BT et d’autre part que les services à contenu numérique intensif présentent aussi des niveaux de salaire horaire élevés. De même, le taux de marge est surtout élevé dans le manufacturier HT et cette caractéristique est loin d’être réservée au manufacturier.

Le tableau confirme les poids respectifs des différents secteurs en 2019 et donne (entre parenthèses) les taux de croissance annuels moyens de 2010 à 2019 de l’indicateur s’il y a lieu. Il permet de constater que le niveau de salaire horaire est parmi les plus élevés dans le manufacturier HT et que, d’une part cette caractéristique ne concerne pas le manufacturier BT et d’autre part que les services à contenu numérique intensif présentent aussi des niveaux de salaire horaire élevés. De même, le taux de marge est surtout élevé dans le manufacturier HT et cette caractéristique est loin d’être réservée au manufacturier.

Ensuite, le taux d’exportation (c’est-à-dire la proportion d’exportateurs dans le secteur) est bien plus élevé dans le manufacturier relativement aux taux d’exportation que l’on trouve dans les services à fort emploi numérique. C’est une caractéristique claire du manufacturier HT et moins marquée pour le manufacturier BT. Les services à fort emploi numérique ont néanmoins connu un taux de croissance de la valeur de leurs exportations bien plus soutenu que celui des exportations du manufacturier basse technologie.

S’il faut réévaluer le poids de l’industrie dans l’économie relativement à différents groupes de services, il ne faut donc pas surestimer son rôle dans la création de richesse. Certaines activités de services ont également joué un rôle clé au cours de la décennie passée.

Les activités intensives en emploi numérique ont dominé la croissance économique de la décennie

Outre le manufacturier HT, parmi les services, ce sont ceux à contenu numérique et technologique élevé qui se distinguent en matière de croissance de la valeur ajoutée, de personnel qualifié, d’investissement et d’exportations (tableau).

Les entreprises moyennement et fortement numériques (donc ayant du personnel numérique7 ), bien que peu nombreuses (5,3% des entreprises), réalisent plus de la moitié de la valeur ajoutée et concentrent plus de la moitié des emplois et des immobilisations (voir GBES (2023), Tableau 1.3). Par ailleurs, le croisement de la grille classification sectorielle et de celle relative aux emplois numériques montre que ce sont le manufacturier HT, les services TIC et les services aux entreprises qui concentrent l’emploi numérique.

7 Le personnel numérique correspond aux professions et catégories socio-professionnelles (PCS) dont la définition implique des compétences relevant des technologies numériques ou informatiques.

Nous mesurons la croissance de la productivité totale des facteurs (PTF) par secteur en agrégeant les productivités individuelles (en logarithme) des entreprises (pondérées par la valeur ajoutée). On observe une croissance positive de la PTF dans le secteur manufacturier. Elle est cependant près de 8 fois plus forte dans le manufacturier HT que dans le manufacturier BT. Elle est même plus forte dans les services aux entreprises et dans le secteur du commerce que dans le manufacturier BT.

Une décomposition plus fine de cette croissance de la PTF entre un effet d’apprentissage (augmentation de la productivité des entreprises pérennes), un effet d’allocation (contribution de la réallocation de la valeur ajoutée vers les entreprises les plus productives) et des effets nets des entrées et sorties montrent que dans l’ensemble du secteur marchand, l’effet d’allocation l’emporte (voir Post de Blog du 31 octobre 2023). A noter également, l’effet d’apprentissage est positif pour le manufacturier HT mais négatif pour le manufacturier BT et également très positif pour le secteur TIC. Autrement dit, le secteur manufacturier HT et les services TIC affichent des effets d’apprentissage positifs relativement importants qui les distinguent des autres secteurs. La croissance négative de la PTF dans les services TIC s’explique sur la période par les effets nets des entrées-sorties.

En conclusion, trois secteurs se démarquent dans l’évolution du tissu productif de la décennie 2010-2019: le manufacturier HT, les services aux entreprises et les services TIC. Le secteur manufacturier reste particulièrement important pour les trajectoires d’exportation mais aussi, de croissance du personnel qualifié et numérique. Cependant, les gains de productivité et le bon niveau des salaires s’observent également dans les services.

L’industrie reste bien la source de gains de productivité mais une vue plus désagrégée du tissu productif permet de comprendre d’une part que le manufacturier HT en est le principal moteur et d’autre part que les services sont également une source de création de valeur et de croissance. Cela est notamment visible à travers la croissance du secteur des Services TIC qui a été particulièrement dynamique en création d’entreprises et en valeur ajoutée mais aussi en matière de taux de marge ou d’effet d’apprentissage. Le manufacturier HT a été résilient sur la dernière décennie et cela suggère qu’y réside le potentiel de renforcement de la base industrielle française.